Непродающиеся: история ВСК

| 1992 | Образовано Страховое акционерное общество «ВСК» при участии Минобороны РФ. Возглавил его подполковник Сергей Цикалюк, работавший в то время в Главном политуправлении Министерства обороны. Специализировалась ВСК в основном на обязательном государственном страховании военнослужащих: так, к середине 1990-х клиентами компании являлись крупнейшие министерства и ведомства, среди которых были, помимо Минобороны, Федеральная пограничная служба, Федеральная служба безопасности, Федеральная служба охраны, Служба внешней разведки и др. | ||||||||

| 1997 | Филиалы ВСК работают уже в 80 городах страны, компания прочно входит по объему сборов в топ-10 крупнейших страховщиков России. Большая часть собранной премии (свыше 70%) приходилась на обязательное государственное страхование. | ||||||||

| 1999 | Сборы по добровольному страхованию составили уже более половины от общего объема премии. Компания стала одним из основных игроков на формирующемся рынке банковского страхования. Помимо «Сбербанка», партнером которого ВСК была практически с момента своего основания, компания начала сотрудничать и с прочими крупными кредитными организациями страны – «Альфа-Банком», «МДМ Банком», ВТБ и другими, предлагая им полный перечень банковских страховых продуктов. | ||||||||

| 2001 | Под новым названием «Страховой дом «ВСК» компания начала работать с осени 2001 года. К этому времени региональная сеть страховщика составляла порядка 300 филиалов и отделений по всей России. Тогда же была принята новая стратегия компании, подразумевающая переход на клиентоориентированную модель бизнеса (перенос акцента на работу с частными клиентами), были разработаны новые розничные страховые продукты и новый сервис. | ||||||||

| 2002 | Попытка мажоритарного акционера — С.Цикалюка — продать бизнес: к ВСК проявила интерес одна из крупнейших в мире страховых компаний – American International Group (AIG). Осенью руководитель AIG Морис Гринберг заявил, что с ВСК ведутся интенсивные переговоры (сумма сделки оценивалась на тот момент в 25–30 млн долларов). Как считали участники рынка, покупка компании с клиентской базой и широкой филиальной сетью помогла бы AIG быстро выйти на российский рынок. Однако сделка так и не состоялась. | ||||||||

| 2011 | Было заявлено, что 25% акций ВСК купит один из крупнейших отечественных страховщиков – «РЕСО-Гарантия». Предполагалось, что страховщики создадут объединенную страховую группу, но и эта сделка не состоялась: в 2013 году стороны объявили, что покупки не будет, со ссылкой на «неблагоприятные рыночные условия». | ||||||||

| В рамках данного проекта С.Цикалюк получил от РЕСО несколько кредитов (которые, по имеющейся информации, понадобились ему для урегулирования крупного страхового риска, который «был плохо перестрахован»). Зимой 2014 г. он получил 3,3 млрд руб. в Сбербанке, чтобы вернуть РЕСО почти $100 млн. По этому кредиту он заложил 100% акций ВСК и дал личное поручительство. | |||||||||

| 2016 | В мае 2016 года акционеры страховой компании ВСК (фактически С.Цикалюк) и группы САФМАР (контролируемой миллиардером Михаилом Гуцериевым и его родственниками) подписали соглашение об интеграции страховых бизнесов. Проект реализован на базе и под управлением ВСК, у акционера которой сохраняется контроль в капитале (55%), а доля акционеров группы «БИН» составляет 45%. В рамках сделки, которая была закрыта 27 июля 2016 года, САО «ВСК» приобрело 100% «БИН Страхования», а финансовая группа САФМАР приобрела 45,2% акций САО «ВСК». С 20 июня 2016 года обслуживание действующих договоров и урегулирование страховых событий осуществляет САО «ВСК». Ранее основным акционером «БИН Страхование» являлась кипрская компания «Хореб Менеджмент Лимитед» (96,16% акций). В сентябре 2017 года ООО «БИН Страхование» завершило передачу портфеля по ОСАГО в страховое акционерное общество «ВСК». При этом, «БИН Страхование» входит в число 11 страховщиков, имеющих право страховать финансовую ответственность застройщиков. | ||||||||

| Вероятно, продажа половины бизнеса для С.Цикалюка на невыгодных для себя условиях (фактически за 7 млрд. рублей при общей оценки стоимости ВСК на уровне 100 млрд.!) — вынужденный шаг, вызванный необходимостью вернуть Сбербанку взятый ранее кредит (см. выше). Истинная структура сделки, скорее всего, выглядела так: С.Цикалюк (до сделки единственный бенефициар «ВСК») за 49% акций «ВСК» получил 51% акций «БИН-Страхования» (компания убыточна) + 7 млрд.руб., которые были ему необходимы для возврата кредита Сбербанку (~4 млрд.руб.) | |||||||||

| 2017 | ВСК в марте 2017 года сообщило о намерении приобрести у ПАО «Европлан» 100-процентный контроль над ООО «Страховая компания «Европлан». В июне 2017 года ВСК завершила интеграцию с этим страховщиком. | ||||||||

|

2019 |

В июле 2017 года Страховой дом «ВСК» закрыл сделку по приобретению контроля над ООО «ВСК – Линия жизни» – компанией, специализирующейся на оказании услуг по страхованию жизни. ВСК стала владельцем 99,9% долей в ООО «Азбука+», которое является 100-процентным владельцем ООО «ВСК – Линия жизни».

ВСК признана лучшей в номинации «Страховая компания» национальной премии «Компания года». Международное рейтинговое агентство Fitch повысило рейтинг финансовой устойчивости страховщика САО «ВСК» до уровня «BB». Прогноз «стабильный» |

В общем, Сергею Цикалюку так и не удалось продать ВСК на рыночных условиях: сделку с Гуцериевыми при всем желании рыночной назвать нельзя. Видимо, другого покупателя на 49% акций страховщика в 2016 году просто не нашлось, а кредит Сберу возвращать было нужно, ну и пришлось согласится на 7 млрд. и половину глубоко убыточной компании «БИН-Страхование», которая сама по себе, вероятно, С.Цикалюку не нужна (действительно, зачем еще один страховщик, тем более проблемный, когда под контролем остается одна из крупнейших страховых компаний России?).

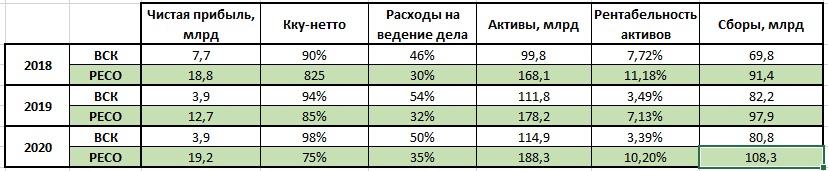

Что же представляет собой ВСК (кстати, компания использует сейчас 2 товарных знака — «Страховой Дом ВСК» и «Всероссийская страховая компания»: шах и мат, Росгосстрах!) в плане важнейших финансовых показателей? Посмотрим на них и, как мы это уже делали с Ингосом и Ренессансом, сравним с РЕСО.

Первое, что мы видим: активы ВСК примерно равны 60% от активов РЕСО и сборы — около 70%, т.е. компании отстоят не очень далеко одна от другой по размерам; тем интереснее сравнить их ключевые показатели.

1.Чистая прибыль и рентабельность активов (= чистая прибыль/активы, показывает эффективность использования активов компанией).

У ВСК было все неплохо в 2018 году, но дальше произошел провал: прибыль упала в 2 раза, рентабельность активов соответственно тоже. Кто повинен? Прежде всего — резкий рост расходов на ведение дела, с 46% (и так очень высокий показатель, у РЕСО для сравнения 30%) сразу до 54% ! (один из худших показателей в ТОП-100).

2.Расходы на ведение дела (РВД).

Как известно, РВД = (расходы на ведение страховых операций (в основном — аквизиционные расходы, читай — комиссии посредникам) + управленческие расходы)/сборы. Управленческие расходы у ВСК относительно невелики, но вот аквизиционные — просто космические: 32% в 2018 (более-менее), 41% в 2019 (очень много!), 39% в 2020 (для сравнения — в 2020 у РЕСО аквизиционные расходы составили 26%). Кому ВСК платит такие суперкомиссии, неужели агентам и брокерам? Конечно, нет. Мы полагаем, что они выплачиваются банкам,в которых аккредитована компания (банки — пожиратели комиссий №1, это общеизвестно; за право работать с ними страховщики вынуждены выворачивать карманы).

Такие высокие расходы не могут не отразиться на общей убыточности страховой деятельности, которая прямо влияет на финансовую стабильность страховщика. Посмотрим на нее.

3.Комбинированный коэффициент убыточности-нетто (Кку-нетто).

Кку-нетто = (выплаты+расходы)/сборы, с учетом вклада перестраховщиков. При Кку-нетто = 100% страховая деятельность компании бесприбыльна, что мы практически и наблюдаем в ВСК в 2020 году: Кку-нетто = 98% (кстати, худший показатель в ТОП-10); особенно тревожно, что этот ключевой показатель растет от году к году сразу на +4 пункта. ВСК остался буквально 1 шаг до критических 100%, при которых компания получает прибыль только от инвестиционной деятельности.

Сравнивать в РЕСО здесь просто бессмысленно: в 2020 компания показало рекордный для российского страхового рынка Кку-нетто = 75%…

Влияют ли эти (не просто слабые, а тревожные для ВСК) цифры на качество выплат компании (что, собственно, интересует ее клиентов в первую очередь)? Еще как влияют: по предоставленным в ЦБ данным за 2020 год ВСК отказывает клиентам в 10 раз чаще, чем РЕСО! Оно и понятно — в ситуации с такими высокими расходами приходится зарабатывать прибыль буквально на всем, так что всем потенциальным клиентам ВСК стоит крепко задуматься о правильности сделанного выбора…